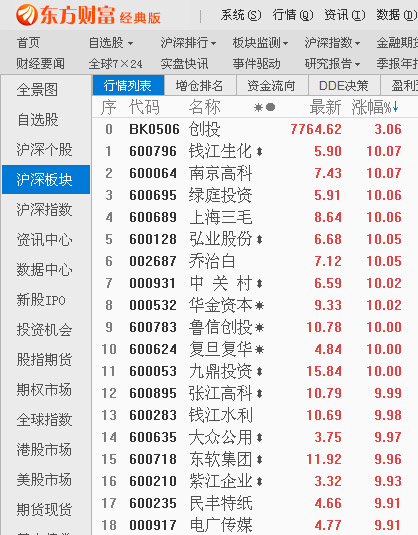

【收盘播报】沪指今日走势疲弱,全天维持绿盘运行,最终收盘小幅下跌。行业板块涨跌互现,创投概念股逆市掀涨停潮。

点击查看>>>创投板块行情 创投板块资金流

沪指今日走势萎靡,全天维持绿盘运行,最终收盘小幅下跌0.41%,收报2665.43点。两市合计成交3887亿元,行业板块涨跌互现,创投概念股逆市掀涨停潮。

展望11月,从市场环境来看,专门针对资本市场的政策和改革举措陆续推出,加上回购制度的完善,对稳定A股市场将起到积极作用。

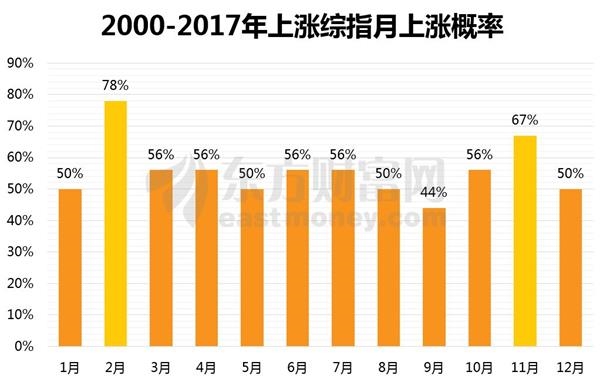

而从“日历效应”角度看,统计数据显示,A股市场中2月和11月的上涨概率是最大的。虽然历史未必重演,但是这样的结果在寒冬中为市场注入了更多的希望。

11月为最好的投资月份之一

股票市场中的“日历效应”(Calendar Effect),指的是股价变化与特定的日期之间存在显著的相关关系,即在特定的日期内出现了规律性或者较大概率的高回报或者低回报。常见的日历效应包括季节效应、月份效应、星期效应、假日效应等等。

回顾历史数据,A股市场中存在较为显著的“月份效应”,上证综指在2月和11月的上涨概率最大。

数据显示,从2000年至2017年的18年中,上证综指在2月份的上涨概率达到了77.8%,远高于其他月份。11月的上涨概率排名第二,过去18年中上涨概率为67%。而6月到10月的这5个月期间,是全年最漫长的低谷期。

背后逻辑何在?

为什么A股市场在2月和11月的上涨概率是最高的?

从逻辑层面完整地解释“日历效应”并不容易,或许只是一种统计上的偶然。

不过,从事件驱动角度看,A股受政策面的影响较大,每年3月份有“两会”,12月有“中央经济工作会议”,这两次会议对宏观经济的发展有巨大影响,其中不乏相关政策落地的催化,市场对大会有预期和预热,这是2月和11月上涨概率较大的一种解释。

光大证券指出,不同日历效应的背后,隐含着不同因素作用于股市的不同传导路径。月份效应虽然影响因素较多,但流动性是很重要的一点。

国泰君安认为,日历效应等“神秘力量”往往事后解释强,而事前预测弱,通常无法作为有效的策略来稳定获利。但是对这些“神秘力量”,保持适当的敬畏并无坏处,毕竟投资研究并不是自然科学的研究,不可证伪的策略并不是“伪投资策略”。

“月份效应”中更有意思的两个现象

国信证券研究指出,除了2月和11月上证综指的上涨概率较大以外,A股市场中还存在着两个更有意思的现象:

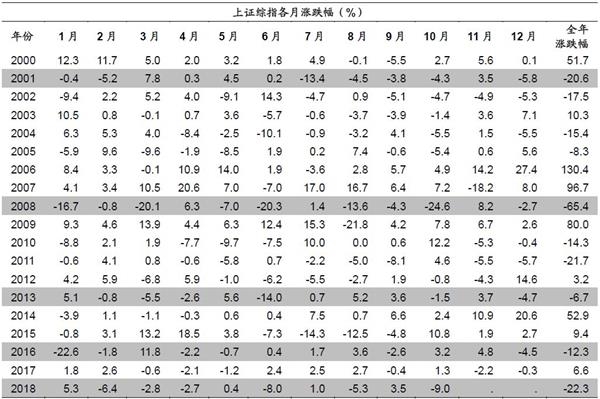

第一,如果上证综指在2月下跌,那么全年必然下跌。

2月份一般是全年上涨概率最大的月份,上涨的概率高达近80%,如果连2月份都跌,全年基本都是下跌的。

2000年以来,一共出现过5次2月下跌的情况,分别是2001年(2月下跌5.2%,全年下跌21%)、2008年(2月下跌0.8%,全年下跌65%)、2013年(2月下跌0.8%,全年下跌6.7%)、2016年(2月下跌1.8%,全年下跌12.3%)、2018年(2月下跌6.4%,全年截至10月下跌22.3%)。

第二,2月和11月均下跌的情形,2000年以来从未出现过,2月跌11月必涨。

2月和11月,这两个上涨概率最高的月份,从2000年以来从未出现过同时下跌的情形。这意味着,从以往经验看,如果2月份下跌,那么11月就一定会上涨。

所以从这个角度看,虽然历史经验不代表未来一定会发生,但是今年11月A股上涨的概率很大。

A股迎来关键切换月

展望11月,证券分析师们普遍认为,A股引来关键的切换月,政策面发力给市场注入信心,市场风险偏好修复值得期待。

平安证券指出,11月份可以关注市场短期修复行情。在投资结构上,建议关注金融以及成长板块的修复,主题投资方面继续关注国企改革板块。

招商证券强调,进入11月,A股迎来关键的切换月,中小创未来三年市场的底部很可能在11月份出现。这种切换不仅是市场转折,也是市场风格的转折。在经历11月份最后的整理和调整后,A股很可能重新回到小盘风格占优的局面,建议关注TMT、次新。此外,地产和基建受益于流动性宽松和政策转暖也可关注。

东莞证券表示,虽然面临国内经济隐忧,但政策面有所发力,有望给市场带来信心提振,经过连续下跌后,有望出现震荡修复行情。核心波动区间2550-2800点。操作上择机布局,关注业绩确定性较好的白马蓝筹以及优质成长股机会,行业方面建议关注金融、地产、基建、煤炭、医药、农业、TMT等行业板块机会。

长城证券认为,当前市场风险偏好修复仍值得期待,后续空间和持续性需视重要政策的持续兑现而定。政策受益角度,建议关注金融地产板块:券商板块受益股市流动性及监管治理制度改善,近期反弹率先有所表现,券商估值洼地及业绩周期底部,仍存估值修复空间;银行估值业绩匹配度较好,后续信贷流动性改善值得期待;地产板块的市场表现与基本面有所背离,关注优质地产龙头。

点击查看>>>王牌机构最新解盘 顶尖高手解盘

万2.5佣金开户,立享5大特色功能!>>>