物流行业是国家经济支柱性产业,市场规模超过10万亿元人民币。但由于我国公路货运特有的地理分布及区域经济发展不均衡、市场集约化程度较低等因素,行业产生了小、乱、散、杂等行业问题。

信息不对称、运价不透明、订单割裂经常出现,货主找不到司机、司机找不到货主的情况频繁发生。

2014年起,“车货匹配平台”模式受到资本关注,一大批依托“车货匹配”概念的平台型企业陆续出现,先后获得天使轮和A轮投资。

2015年7月国务院印发了《关于积极推进“互联网+”行动的指导意见》,“互联网+传统行业”成为投资热点。物流业投融资进入高速增长期,单年完成174次投融资交易2(在此之前物流业的投融资次数为年均16次)。

2018年,在资本驱动下物流平台不断寻求增长和盈利点。纯车货匹配撮合交易已被验证难以创造核心价值,在经过数次商业模式调整之后,许多车货匹配平台已经开始向无车承运人模式转型。

在此背景下,我们分析了中国公路货运市场的特点及行业现状,并分为城际货运和同城货运两个市场深入阐述了各类线上货运平台的特点,分析了他们的价值创造,梳理了市场中各线上平台企业的竞争格局,并对市场未来发展趋势进行了预测,我们发现:

1、基于中国物流行业特点,货运物流平台取代传统线下交易路径可创造显著价值,使得物流平台企业存在可捕捉市场和盈利空间。

2、关于城际物流平台市场,我们认为未来无车承运人模式将成为市场主流;具有匹配效率优势、可提供增值服务,且管理合规化的参与企业将更容易赢得竞争。

3、关于同城物流平台市场,我们认为未来中短期难以形成一家独大的局面,2~3家头部企业共存的局面将持续。

4、对于物流平台企业,我们建议结合以下几点来制定业务战略,以提升获客效率和盈利能力,从而建立并保持竞争壁垒:

(1)、通过物联网、大数据技术附能,提高管理调度能力,进一步提升匹配效率;

(2)、提供金融贷款、保险销售、新车销售、车后服务等增值服务;

(3)、通过司机信用数据反馈服务质量,保证真实的运力和货源;同时提供为客户需求定制化的开票服务。

5、对于专注于物流行业的股权投资者,我们建议从以下方面出发对投资决策进行论证:

(1)、整体行业未来趋势如何?

(2)、目标企业所处细分市场的驱动因素是什么?

(3)、该细分市场是否还有新进入者?

(4)、目标企业的产品和服务与竞争对手相比有什么优劣势?

(5)、为了弥补与竞争对手的差距,目标企业需要哪些投资?

同时,安永也建议行业参与者关注潜在风险点,并根据具体情况做好相应准备。如宏观经济的波动导致公路货运市场增速放缓的风险等。

▎公路货运行业概览作为物流行业重要的组成部分,公路货运市场规模巨大,2018年达5.5万亿元3;其中第三方公路货运(公路3PL)为主要形式,对应市场规模4.3万亿元

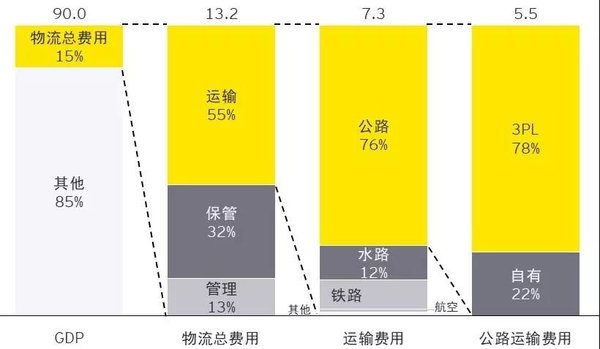

中国2018年国内生产总值(GDP)为90万亿元,其中物流总费用13.2万亿元。中国公路基础建设较为发达,公路网络布局全面,国内货物主要通过公路进行运输,公路运输费用为5.5万亿元,超过国内整体货运规模的四分之三且市场呈稳步增长态势。

由于运输需求波动明显、企业降本增效诉求较强等原因,第三方物流(3PL)成为公路物流主要承载形式,对应市场规模4.3万亿元,且在公路物流中的占比将持续增加。

图1 2018年中国物流市场结构(万亿元)

资料来源:国家统计局、中国物流年鉴、公开信息整理,安永-博智隆分析

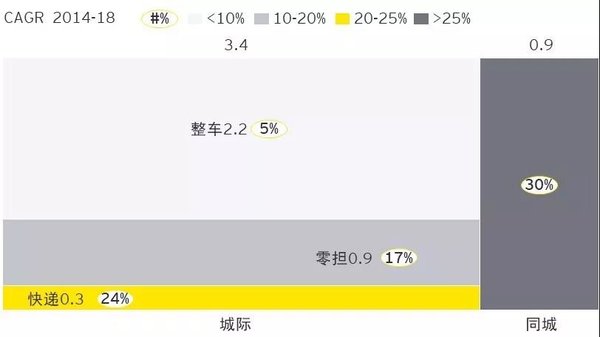

在公路3PL细分市场中,整车和零担板块占比较高,快递和同城物流市场增速较快

公路3PL市场分为城际货运市场和同城货运市场。其中,城际货运市场包括整车、零担与快递三个细分板块:

整车:

整车运输仍然会是公路运输市场的主流。冷链、家电、机械电子等消费品由于相关产品近几年的快速发展,其对应的批量运输将会成为整车细分市场的新增长点。

零担:

零担货物,是指一张货物运单(一批)托运的货物重量或容积不够装一车的货物。积极的经济态势以及低线城市的消费升级,对运输环节的多批次、小批量的运输需求增强,使零担市场稳定持续增长。

快递:

迅速发展的电商产业,正在转变中的生产和消费模式,正在对货运的时效和服务需求提出更高的要求,并驱动快递行业迅猛的增长。

同城货运市场受到互联网基础设施普及,以及批发商和小B(小微企业类)用户的需求增量驱动,同城货运已成为公路3PL市场增速最快的子行业,其2014年至2018年市场规模的复合增长率为30%。

图2 2018年中国公路3PL市场结构(万亿元)

资料来源:公开信息整理,安永-博智隆分析

公路3PL各细分市场存在不同的货物特点及客户诉求及行业痛点,仅依靠物流企业提供服务的效率较低,无法完全满足差异化的服务要求

从图3可以看出,整车、零担、快递和同城货运有在货物特点和客户诉求上存在差异,导致了各自细分市场的痛点。

图3 中国公路市场货物特点及客户诉求

资料来源:行业专家访谈,安永-博智隆分析

中国城际货运需求在时间和空间上分布不均匀,且客户需求不稳定

中国公路货运需求地理分布不均匀。城际物流货运量高的地区集中在人口较为集中的广东、山东、安徽、河南、河北等地区,而西部及东北地区的公路货需求低。货运需求地理分布不均使得跨省运输的货运司机经常难以锁定返程货物,导致空载率较高。

此外,货主端需求在淡旺季存在较大波动性。城际物流市场受到电商打折促销节日的影响,每年9月至12月为公路货运量高峰期,易出现运力不足的现象。上半年第一季度的货运量则较低,市场运力过剩。

图4 2018年中国公路货运量地理分布(千万吨)

资料来源:国家统计局

货运需求不稳定、供求关系不固定、进入门槛低导致运力高度分散,且未来整合可能性较低

中国城际物流市场进入门槛低,并且运力高度分散。中国共有700余万4辆重型卡车与中型卡车可用于城际运输。在这些卡车中,超过90%为私人司机拥有,仅不到10%为物流公司拥有,运力高度分散。

2018年中国整车货运市场CR4仅为1%,对标美国水平(3%),中国城际物流市场在未来将难以整合。预计未来中国城际物流市场将长期处于分散状态。

物流公司、信息部与个体司机是中国城际物流市场的主要参与者:总货物的~50%5由3PL物流公司承运,~35%由信息部承运;司机中个体司机的占比最高,达~80%

在城际货运市场中,货主出于账期需求以及货物运输保障,将~85%的货运量外包给第三方物流服务商。

其中,第三方物流公司承担货运量占比为~50%并将持续增加(信息部为~35%),物流公司可提供增值服务,如供应链金融、货物保险、发票等。而信息部(黄牛)仅提供卡车匹配信息。

第三方物流公司可以调配的司机资源中,个体司机占绝大多数,占全部社会运力的~80%,雇佣司机和合同司机仅占很小的部分(加总占~10%)。货主自有车队占比较少,仅占全部社会运力的~10%。

线上平台的出现取代低效的传统交易路径,为物流公司和信息部降低搜索与交易成本,为司机提升收入水平,长期来看具备存在价值

由于第三方物流不同细分市场的差异化要求及行业痛点的存在,有针对性的互联网平台应运而生。

城际物流线上平台包括车货匹配平台与无车承运平台。车货匹配平台通过智能化算法实现货主和司机或车队匹配,提供信息中介服务,代表性公司包括满帮集团、中储智运和车好多等。

无车承运平台的货源主要直接来自企业客户,通过整合的运力资源提供运输服务,代表性公司包括福佑卡车、传化物流、路歌等。

城际物流线上平台取代低效下线交易路径,对于物流公司和信息部来说,显著节约了时间成本和运营成本:

1、节省往返物流园的时间,更容易为各类货物找到司机,信息更加高效和透明,节约了时间成本;

2、卡车司机因节省中介费而降低报价,物流公司提高了议价能力。

对于司机来说,平台帮助他们减少往返物流园以及在物流园的花费和等候时间,并增加司机单数,避免空载。除此之外,平台还可以帮助合约司机转为个体,独立经营,提升收入水平。

未来无车承运人模式将成为市场主流,我们认为具有匹配效率优势、可提供增值服务,且管理合规化的无车承运人平台将形成可持续的竞争壁垒